Jakautuminen

Cargotec Oyj:n osittaisjakautumisen täytäntöönpano ja uuden Kalmar Oyj:n perustaminen rekisteröitiin kaupparekisteriin 30.6.2024.

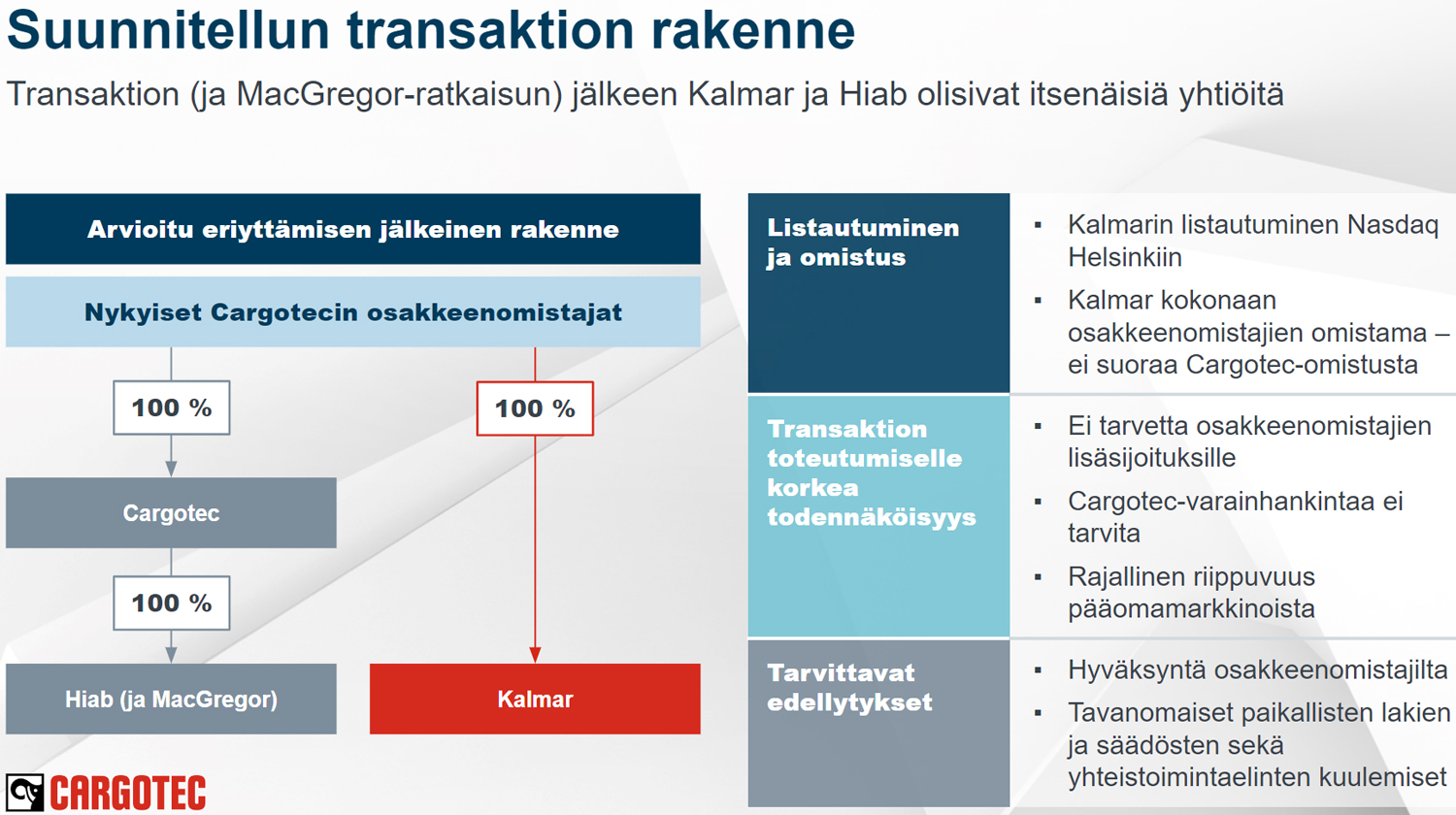

27.4.2023 Cargotec Oyj:n hallitus päätti tutkia ja aloittaa prosessin selvittääkseen Cargotecin ydinliiketoimintojen Kalmarin ja Hiabin mahdollista eriyttämistä kahdeksi itsenäiseksi yhtiöksi.

30.5.2024 Cargotec Oyj:n varsinainen yhtiökokous päätti Cargotec Oyj:n osittaisjakautumisesta jakautumissuunnitelman mukaisesti.

Cargotecin Oyj:n osittaisjakautumisen täytäntöönpano rekisteröitiin kaupparekisteriin 30.6.2024. Lue lisää.

Usein esitetyt kysymykset

Suunnitellun osittaisjakautumisen odotetaan parantavan Kalmarin ja Hiabin liiketoiminnan suorituskykyä parantuneen ketteryyden, päätöksenteon eriyttämisen ja vahvemman johdon fokuksen kautta.

Kahtena erillisenä yhtiönä Kalmar ja Hiab voisivat myös kasvaa nopeammin sekä orgaanisesti että epäorgaanisesti räätälöidymmän pääoman kohdentamisstrategian ja joustavamman vieraan pääoman saatavuuden ansiosta. Hallitus on vakuuttunut siitä, että eriyttäminen lisäisi omistaja-arvoa antamalla molempien liiketoimintojen itsenäisesti tavoitella kestäviä ja kannattavia kasvumahdollisuuksia.

Liiketoiminnoilla ei ole suuria toiminnallisia synergiaetuja keskenään, ja ne toimivat jo itsenäisesti.

Hallitus kävi läpi kaikki mahdolliset vaihtoehdot, jotka parhaiten palvelisivat yhtiön osakkeenomistajia. Tämänhetkisen suunnitelman avulla Kalmar ja Hiab saisivat liiketoimintojen täyden potentiaalin käyttöönsä ja voisivat näin kasvattaa omistaja-arvoa.

Suunniteltujen toimenpiteiden ensimmäisen vaiheen jälkeen Kalmarin on tarkoitus toimia itsenäisenä pörssiyhtiönä. Toimenpiteen jälkeen Cargotecin ei odoteta omistavan Kalmarin osakkeita.

Cargotecin tarkoituksena olisi eriyttää Kalmar uudeksi listatuksi yhtiöksi Cargotecin osittaisjakautumisella, jonka suunnittelu toteutettiin vuoden 2023 aikana.

1.2.2024 Cargotecin hallitus hyväksyi jakautumissuunnitelman Kalmarin eriyttämiseksi itsenäiseksi pörssilistattavaksi yhtiöksi. Cargotecin 30.5.2024 pidetty varsinainen yhtiökokous päätti Cargotec Oyj:n osittaisjakautumisesta yhtiön hallituksen hyväksymän ja 1.2.2024 allekirjoittaman jakautumissuunnitelman mukaisesti. Jakautumisen täytäntöönpanopäivä oli 30.6.2024. Kaupankäynti Kalmarin B-sarjan osakkeilla alkoi Nasdaq Helsingissä arviolta 1.7.2024.

Cargotec julkisti jakautumis- ja listalleottoesitteen 22. toukokuuta 2024. Jakautumis- ja listalleottoesite sisältää yksityiskohtaisempia tietoja Jakautumisesta ja Kalmarista.

Tutkittuamme useita strategisia vaihtoehtoja uskomme, että nyt olisi oikea aika toteuttaa eriyttäminen. Hiabin ja Kalmarin markkinadynamiikat ja pääoman kohdentamistarpeet eroavat toisistaan, ja itsenäisinä liiketoimintoina ne voisivat paremmin vastata asiakkaidensa tarpeisiin, toimia alojensa uusimpien trendien (mukaan lukien ESG) edelläkävijöinä ja maksimoida omistaja-arvonsa.

Seuraamme kuitenkin edelleen tiiviisti vallitsevia markkinaolosuhteita selvittääksemme, onko Kalmarin eriyttäminen, erityisesti sen listautuminen erilliseksi yhtiöksi, osakkeenomistajien edun mukaista.

9.11.2023 kerroimme, että Sami Niiranen on nimitetty Kalmarin johtajaksi, ja että hän on myös ehdolla suunnitellun itsenäisen Kalmarin toimitusjohtajaksi, mikäli jakautuminen toteutuu.

1.2.2024 kerroimme Kalmarin johtoryhmästä 1.4.2024 alkaen. Johtoryhmän jäsenet on esitelty myös tässä pdf-kuvassa.

Enemmistön hallitusten jäsenistä tulee olla riippumattomia ja itsenäisiä. Ehdotetuissa hallituksissa ei ole päällekkäisyyksiä.

Hallitus perusti jakautumisvaliokunnan elokuussa 2023 itsenäisen Kalmarin listautumisvalmisteluiden tueksi. Jakautumisvaliokunta valvoi suunnitellun itsenäisen Kalmarin listautumisvalmiuden ja hallinnointiasioiden valmistelua. Valiokuntaan kuului kolme hallituksen jäsentä, Jaakko Eskola puheenjohtajana ja Teresa Kemppi-Vasama ja Tapio Kolunsarka jäseninä. Valiokunnan jäsenet ovat riippumattomia yhtiöstä. 30.5.2024 pidetyn yhtiökokouksen jälkeen hallitus lopetti valiokunnan.

Jakautuvan Yhtiön osakkeenomistajat saivat jakautumisvastikkeena yhden (1) Kalmarin vastaavan osakelajin (eli joko A-sarjan tai B-sarjan) uuden osakkeen jokaista omistamaansa Cargotecin A-sarjan ja jokaista B-sarjan osaketta kohden (“Jakautumisvastike”), eli Jakautumisvastike annettiin Cargotecin osakkeenomistajille heidän omistustensa mukaisessa suhteessa 1:1. Kalmarilla on vastaavat kaksi (2) osakelajia kuin Cargotecilla, eli A-sarja ja B-sarja, eikä Kalmarin osakkeilla ole nimellisarvoa. (ks. Jakautumissuunnitelma-dokumentin luku 4.1.)

Cargotec jatkaa listattuna yhtiönä Nasdaq Helsingissä. Jakautuminen ei vaikuta osakkeenomistajien Cargotecin osakkeiden määrään tai niitä vastaaviin omistusmääriin.

Suunnitellussa osittaisjakautumisessa Cargotecin osakkeenomistajat saivat osakkeita uudesta yhtiöstä (Kalmar) omistamiensa Cargotec-osakkeiden mukaisessa suhteessa (enemmän tietoa jakosuhteesta kohdassa "Olisiko uusissa yhtiöissä edelleen kaksi osakesarjaa?"). Kyseiset vastikeosuudet voivat koostua yhdestä tai useammasta osakesarjasta. Cargotecin osakkeenomistajien näkökulmasta jakautuminen oli käytännössä Cargotecin omaisuuden myynti, jossa Cargotecin osakkeenomistajat saivat jakautumisvastikkeena vastaavasti Kalmarin pörssiosakkeita. Näin ollen jakautumisella ei ollut vaikutusta osakkeenomistajien omistusosuuksiin Cargotecissa.

Sekä Cargotec että Kalmar ovat suomalaisia yhtiöitä ja Kalnarin osakkeet listattiin Nasdaq Helsingin pörssilistalle. Cargotec jatkaa myös listattuna yhtiönä Nasdaq Helsingissä. Mahdolliset muutokset yritysten kotipaikkoihin arvioidaan ja tehdään myöhemmin.

Yhtiön johdon keskeinen tavoite on MacGregoria koskevan ratkaisun löytäminen vuoden 2024 aikana. Cargotec tiedotti 28. toukokuuta 2024 MacGregorin myyntiprosessin aloittamisesta.

Suunniteltu osittaisjakautuminen on tarkoitus toteuttaa veroneutraalina toimenpiteenä EU:n yritysjärjestelydirektiiviä (EU Merger Directive) toimeenpanevan Suomen verolainsäädännön mukaisesti. Cargotecin osakkeenomistajien suotuisa verokohtelu on edellytys osittaisjakautumiselle, eikä osittaisjakautumista toteuteta, jos siinä ilmenee verokohteluun liittyviä ongelmia.

Cargotec on saanut Suomen veroviranomaisilta ennakkoratkaisun osittaisjakautumisen verotuksellisen neutraaliuden varmistamiseksi Suomen verolainsäädännön mukaisesti. Ennakkoratkaisun perusteella Suomen verolainsäädännön mukaiset veroneutraalin transaktion edellytykset täyttyvät suunnitellussa osittaisjakautumisessa, koska liiketoimintayksikkö – joka pääosin koostuu määrätyistä tytäryhtiöosakkeista, niihin liittyvistä varoista, veloista ja tietyistä konsernitoiminnoista – siirretään osittain jakautuvasta yhtiöstä vastaperustettuun vastaanottavaan yhtiöön, joka luovuttaa sovitussa suhteessa vastikkeena uusia liikkeeseen laskettuja osakkeita.

Cargotec Oyj:n osakkeen alkuperäinen hankintameno jaetaan Suomen tuloverotuksessa Cargotec Oyj:n ja Kalmar Oyj:n osakkeiden kesken. Hankintameno vaihtelee Cargotec Oyj:n osakkeen alkuperäisestä hankintahinnasta ja -ajankohdasta riippuen. Hankintamenon määrittäminen on tarpeen verotusta varten osakkeiden luovutuksessa syntyvän voiton tai tappion laskemiseksi.

Lähtökohtaisesti vastaanottavan yhtiön osakkeiden hankintamenoksi katsotaan se osa jakautuvan yhtiön osakkeiden hankintamenosta, joka vastaa vastaanottavalle yhtiölle siirtynyttä osaa jakautuvan yhtiön nettovarallisuudesta. Osittaisjakautumisessa jakautuneen yhtiön osakkeiden hankintamenoksi katsotaan puolestaan se osa jakautuvan yhtiön osakkeiden hankintamenosta, joka vastaa sille jäänyttä osaa jakautuvan yhtiön nettovarallisuudesta.

Verohallinto on 27.9.2024 julkaissut ohjeen Cargotec Oyj:n ja Kalmar Oyj:n osakkeiden hankintamenon määrittämisestä Suomen tuloverotuksessa. Verohallinnon ohjeessa vahvistetaan, että osakkeiden hankintamenojen laskennassa jakosuhteena käytetään Cargotec Oyj:lle jääneen ja Kalmar Oyj:lle siirtyneen nettovarallisuuden suhdetta. Cargotec Oyj:n nettovarallisuus on jakautunut yhtiöiden kesken siten, että Kalmar Oyj on vastaanottanut noin 32,44 % ja Cargotec Oyj:lle on jäänyt noin 67,56 % nettovarallisuudesta. Verohallinnon ohjeen mukaan Cargotec Oyj:n osakkeen hankintameno on siten 67,56 % Cargotec Oyj:n osakkeen alkuperäisestä hankintamenosta ennen osittaisjakautumista. Puolestaan Kalmar Oyj:n osakkeen hankintameno on 32,44 % Cargotec Oyj:n osakkeen alkuperäisestä hankintamenosta ennen osittaisjakautumista.

Esimerkki: Jos osakkeenomistajan Cargotec Oyj:n osakkeesta maksama alkuperäinen hankintahinta olisi ollut 60,00 euroa ennen jakautumista, olisi Cargotec Oyj:n osakkeen hankintameno 40,54 euroa ja Kalmar Oyj:n osakkeen hankintameno 19,46 euroa.

Verohallinnon ohje on kokonaisuudessaan saatavilla Verohallinnon verkkosivuilla suomeksi ja ruotsiksi.

Yllä kuvattu hankintamenon jakautuminen koskee ainoastaan Suomessa yleisesti verovelvollisia osakkeenomistajia. Muussa maassa verotuksellisesti asuvia osakkeenomistajia suositellaan selvittämään oman veroasiantuntijansa tai paikallisen veroviranomaisen kanssa, miten Cargotec Oyj:n osakkeen ja Kalmar Oyj:n osakkeen hankintameno määritetään heidän tuloverotuksessaan osittaisjakautumisen jälkeen.

Suunnitellussa osittaisjakautumisessa Cargotecin nykyiset osakkeenomistajat saisivat osakkeita uudesta yhtiöstä (Kalmar) omistamiensa Cargotec-osakkeiden mukaisessa suhteessa 1:1 siten, että Cargotecin nykyiset osakkeenomistajat saavat jakautumisvastikkeena yhden (1) Kalmarin vastaavan osakelajin (eli joko A-sarjan tai B-sarjan) uuden osakkeen jokaista omistamaansa Cargotecin A-sarjan ja jokaista B-sarjan osaketta kohden. Suunniteltu osittaisjakautuminen on tarkoitus toteuttaa veroneutraalina liiketoimena EU:n yritysjärjestelydirektiiviä (EU Merger Directive) toimeenpanevan Suomen verolainsäädännön mukaisesti. Suomen veroviranomaisilta on saatu ennakkoratkaisu osittaisjakautumisen verotuksellisen neutraaliuden varmistamiseksi Suomen verolainsäädännön mukaan. Ennakkoratkaisun perusteella Kalmarin osakkeita jakautumisvastikkeena saaville Cargotecin osakkeenomistajille ei pitäisi aiheutua välittömiä verokustannuksia.

Osakkeenomistajien luovutusvoittoverotuksessa Kalmarin osake arvostettaisiin Cargotecin osakkeiden alkuperäiseen hankintamenoon jaettuna Cargotecille ja Kalmarille näiden nettovarallisuuksien mukaisessa suhteessa. Jos tämä allokaatio poikkeaisi olennaisesti Cargotecin ja Kalmarin käyvistä arvoista, allokaatio perustuisi Kalmarin ja Cargotecin käypiin arvoihin. Lyhyesti sanottuna tämä tarkoittaa, että Kalmarin osakkeiden hankintameno ei osittaisjakautumisessa nousisi käypään arvoon.

Cargotec on valinnut Goldman Sachs Internationalin, Danske Bank A/S:n Suomen sivuliikkeen ja BNP PARIBAS:n rahoitusneuvonantajikseen liittyen suunniteltuun osittaisjakautumiseen. Rahoitusneuvonantajat työskentelevät vain Cargotecin puolesta eivätkä ole vastuussa asiakassuojan tai neuvonnan tarjoamisesta muille tahoille kuin Cargotecille liittyen suunniteltuun osittaisjakautumiseen tai muihin asioihin.

Cargotecin osakkeella viimeistään 28.6.2024 pörssissä tehty kauppa oikeuttaa jakautumisvastikeosakkeisiin, mutta Cargotecin osakkeella 1.7.2024 tai sen jälkeen tehty kauppa ei enää oikeuta jakautumisvastikeosakkeisiin. Kaikki Cargotecin osakkeilla viimeistään 28.6.2024 tehdyt kaupat, joita ei ole selvitetty kyseiseen päivään mennessä, selvitetään siten, että Cargotecin osakkeita tällaisilla kaupoilla hankkineet sijoittajat saavat selvityksessä sekä Cargotecin että Kalmarin osakkeita.

Lisätietoja mahdollisesta transaktiosta ja sitä koskevasta arvioinnista annetaan aikanaan prosessin edetessä.

Mahdollisten transaktioiden aikataulu voi muuttua. Suunnitellut toimenpiteet ovat ehdollisia tavanomaisille paikallisille laeille ja säädöksille sekä yhteistoimintaelinten kuulemisille. Mikäli hallitus päättää ehdottaa osittaisjakautumista Kalmarin eriyttämiseksi Cargotec-konsernista, tätä koskeva ehdotus on ehdollinen Cargotecin yhtiökokouksen hyväksynnälle.

*) The following applies to this presentation, the oral presentation of the information in this presentation by Cargotec Corporation (the “Company” or “Cargotec”) or any person on behalf of the Company, and any question-and-answer session that follows the oral presentation (collectively, the “Information”). In accessing the Information, you agree to be bound by the following terms and conditions. This presentation does not constitute an offer of or an invitation by or on behalf of Cargotec, or any other person, to purchase any securities. The Information includes “forward-looking statements” that are based on present plans, estimates, projections and expectations and are not guarantees of future performance. They are based on certain expectations and assumptions, which, even though they seem to be reasonable at present, may turn out to be incorrect. Shareholders should not rely on these forward-looking statements. Numerous factors may cause the actual results of operations or financial condition of Cargotec, Kalmar or Hiab to differ materially from those expressed or implied in the forward-looking statements. Information in this presentation, including but not limited to forward-looking statements, applies only as of the date of this presentation and is not intended to give any assurances as to future results. The Information includes estimates relating to the benefits expected to arise from the planned partial demerger, which are based on a number of assumptions and judgments. The assumptions relating to the estimated benefits arising from the planned partial demerger are inherently uncertain and are subject to a wide variety of significant business, economic, regulatory and competitive risks and uncertainties that could cause the actual benefits arising from the planned partial demerger to differ materially from the estimates in this presentation. Further, there can be no certainty that the planned partial demerger will be completed in the manner and timeframe described in this presentation, or at all. All the discussion topics presented during the session and in the attached material are still in the planning phase. The final impact on the personnel, for example on the duties of the existing employees, will be specified only after the legal requirements of each affected function / country have been fulfilled in full, including possible informing and/or negotiation obligations in each function / country.